解決事例

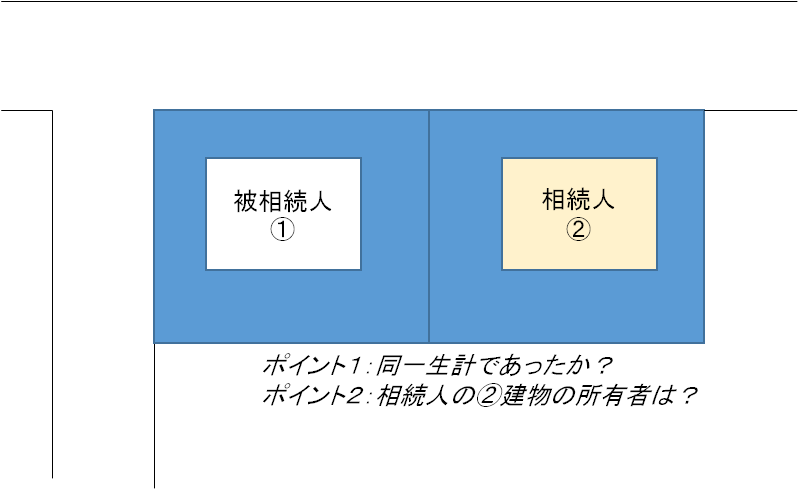

今回はなくなった父(被相続人)の所有する宅地(250㎡)内に父(被相続人) の建物と子(相続人)の建物が2棟ある事例でした。

相続内容

〇被相続人の配偶者はすでに死亡しており、3年前から 入院して要介護状態にあった。

〇相続人は被相続人の子1名

〇被相続人の所有する土地に、被相続人の居住の用に 供されていた建物と相続人と相続人と生計を一にする 家族の居住の用に供されていた建物が所在していた。

〇被相続人の病院の入院費用、固定資産税等の生活費は被相続人の通帳から 支払われていた。

〇被相続人の居住の用に供されていた建物の電気代、ガス代は相続人の配偶者 の口座から支払われていた。

①小規模宅地等の課税価格の特例とは

なくなった方(被相続人)やなくなった方(被相続人)と生計を一にしてい た親族の居住用または事業用の宅地について、一定の要件を満たした場合に、 80%から50%の減額が受けることができる特例です。

②今回の事例の適用について

②の宅地について 今回の事例では、相続人は被相続人と生計は一にしていたとは判断できなかったことから、②の宅地の特例の適用はあきらめざるを得ませんでした。

①に宅地について 被相続人の居住の用に供されていた宅地等ですが、取得する方が②の宅地上 の建物を所有していたので、①についても特例の適用が受けれませんでした。

今回は相続人がおひとりでしたので、

①の土地に特例の適用が受けれません でしたが、①の宅地の取得者が仮に

(ア) 被相続人の配偶者

(イ) 被相続人と同居していた親族

(ウ) (ア)(イ)以外の親族で、被相続人の配偶者及び同居相続人がいないこと、

かつ被相続人の自宅の土地を相続する相続人が、相続開始前3年以上、借家住まいであること

であれば、特例の対象となります。

「被相続人と生計を一にしていた」の判断

これについて、争われた事例があります。

国税不服審判所は平成20年6月26日の裁決で以下のように判断しました。「本件特例は、被相続人等の事業の用又は居住の用に供されていた宅地のうち、一定面積以下のいわゆる小規模宅地等は、相続人等の生活基盤の維持のために欠くことのできないものであって、相続人において事業の用又は居住

の用を廃してこれを処分することに相当の制約を受けることが通常であることから、相続税の課税上特別の配慮を加えることとしたものであり、このような本件特例の立法趣旨からすれば、本件特例の対象となる居住の用に供されていた宅地等は、被相続人又は被相続人と生計を一にしていた相続人の生

活基盤の維持に必要なものに限定すべきであると解される。

そして、本件特例にいう「生計を一にしていた」とは、同一の生活単位に属し、相助けて共同の生活を営み、ないしは日常生活の資を共通にしている場合をいい、「生計」とは、暮らしを立てるための手立てであって、通常、日常生活の経済的側面を指すものと解される。したがって、被相続人と同居していた親族は、明らかにお互いに独立した生活を営んでいると認められる場合を除き、一般に「生計を一にしていた」ものと推認されるが、別居していた親族が「生計を一にしていた」ものとされるためには、その親族が被相続人と日常生活の資を共通にしていたことを要し、その判断は社会通念に照らして個々になされるところ、少なくとも居住費、食費、光熱費その他日常の生活に係る費用の全部又は主要な部分を共通にしていた関係にあったことを要すると解される。」

としました。

(参考文献)

・国税庁ホームページタックスアンサー「No.4124相続した事業の用や居住

の用の宅地等の価額の特例(小規模宅地等の特例)」

・国税不服裁判所ホームページ裁決事例集No.75 645頁

東京税理士会武蔵野支部所属

日本税務会計学会委員会(法律部門)

『顧問先等の経営危機対応マニュアル』(共著)(新日本法規出版、2022年)

『通知・判例から見る実務ー売買・賃貸借・相続・贈与等ー』(共著)(新日本法規出版、2021年)