贈与が否認されないために。贈与税の申告をしていなくてもOKにするポイント

“名義預金”贈与が否認されない為のポイント

単に名義を分けただけでは、年110万円以下でも贈与は???

として相続申告後に税務調査されるかも。

平成15年からの税務調査は、「贈与ズミ」 or 「名義預金」をチェックする為と言っても過言ではありません。

特にマイナンバー制度により更に当面は分散財産を調べやすくなります。

昔と同じ感覚でいてはダメなのです。

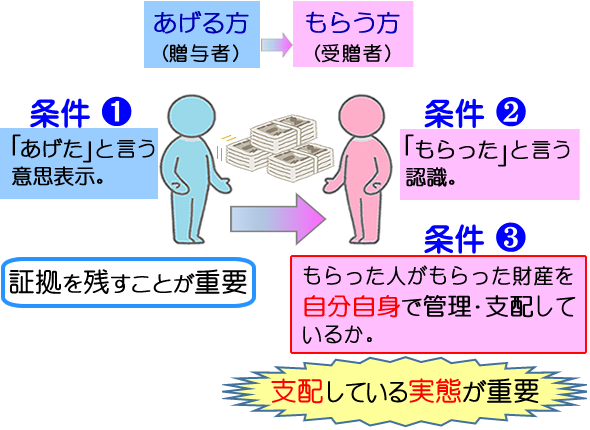

贈与が成立するには 【 民法 549条・550条 】

[条件①]★あげる方(贈与者)は「あげた」と言う意思表示。証拠を残すことが重要。

[条件②]★もらう方(受贈者)は「もらった」と言う認識。

[条件③]★もらった人がもらった財産を自分自身で管理・支配しているか。支配している実態が重要 となります。

上記の 条件①~③ の全てを満たして初めて贈与が成立し、

110万円の贈与基礎控除が活きるのです。

つまり

3つの条件を満たしていないと、

何年前から名義変更していても

単なる“ 贈与の予約 ”であって

贈与者の財産※として扱われてしまいます。

※贈与者の財産となると・・・→ 相続税申告対象と遺産分割対象

⇒孫名義の預金でも、相続人でない孫は相続できないので厄介です

当局や他の相続人に贈与成立を主張する為のポイント(抜粋)

預貯金など・・・・・下記など、8項目のうち最低1項目は満たす必要あり

□ 口座開設書類に名義人本人が自署しているか?

□ 名義人本人が住所・氏名の変更手続きや出金した実績があるか?

□ 銀行の届出印は名義人がプライベートでも使っているか?

上場株・投資など・・・・・下記など、10項目のうち最低1項目は満たす必要あり

□ 買付・売付の実際指図人は誰か?(証券会社で10年間データ保存)

□ 配当金の実質受取人は?

自社株

□ 贈与時に譲渡承認議事録(取締役or株主総会)を作成しているか?(必須)

□ 贈与契約書が無い場合、受贈後に配当金を受け取っているか?

保険・共済契約など

□ 契約者名義が誰であれ、保険料などの実質負担者の財産として扱われる。

全財産

□ 自署などによる贈与契約書を作成しているか?

□ 受贈者の自署による贈与申告をしているか?

税務調査への備え

110万以下贈与を多用されてきた方は放っておかないでください。

税務調査に対して少しでも不安がある方は、相続専門の税理士事務所が運営している吉祥寺相続相談センターへお気軽にお電話ください。

-

- 2018.11.27

- 小規模宅地の特例を想定した自宅とアパートの土地評価

新着情報

-

- 2021.02.09

- 2020年12月、2021年1月のお客様の声

-

- 2020.07.16

- 相続不動産事例 小規模宅地の課税価格の特例 ~同一生計~

-

- 2020.07.16

- 相続不動産事例 土地評価の基本的考え方について